Освобождение от налогов при продаже недвижимости в Испании. Часть 2.

Продолжаем разговор на тему «Освобождение от налогов при продаже недвижимости в Испании». В части 1 мы поговорили о налогах связанных с покупкой и продажей недвижимости в Испании. Здесь поговорим о налоге на прибыль от аренды, о наследстве и дарении.

3. Налоги при владении недвижимостью.

За такую привилегию, как владение недвижимостью, также придется платить. Эх…

Как всегда, между резидентами страны и не резидентами есть разница при оплате налога на владение имуществом. Резиденты платят только один налог: ИБИ. Его я упоминала в части 1, когда рассказывала о продаже/покупке квартиры. Нерезиденты платят помимо ИБИ еще и налог на прибыль нерезидента.

1. IBI.

Налог ИБИ — это муниципальный налог, который взимается с любой недвижимости. Его сумма высчитывается исходя из кадастровой стоимости, метража, возраста дома и местоположения объекта. К кадастровой стоимости применяется определенный коэффициент, посредством которого вычисляется налогооблагаемая база. К ней добавляется налоговая ставка, которая варьируется в зависимости от городского совета. Все эти вычисления приводят к сумме IBI.

Данный налог платится ежегодно. В январе начисляется оплата на год вперед, а квитанции об оплате присылают и/или списывают со счета сумму везде по разному. Это зависит от региона, например, в Валенсии — в апреле, в Бурхассоте — в июле и т.д.

Как избежать оплаты налога?

Никак. Без вариантов. Вы владеете объектом – вы за это платите. Можно просто не платить. Сколько угодно. Это не есть избежать. Просто продать потом не сможете. При продаже любого объекта недвижимости нотариус делает запрос в Мэрию на тему оплаты этого налога. Если есть долг, то об этом сообщается обеим сторонам. Далее все решается по договоренности: продавец оплачивает долг полностью с пени или покупатель покупает с долгом, снижая цену покупки. Если не пришли к соглашению, то стороны расходятся, и сделка отменяется. Немного на тему этого долга я писала в этой статье.

Как сократить размер налога?

Аналогично предыдущему. Никак. Написала я. И решила порыться в интернете. Оказывается, есть лазейки! Естественно, они настолько узкие, что про них никто и не знает и большинству будет лень связываться.

Вкратце. Существует 2 момента, когда можно потребовать у Мэрии уменьшения суммы налога ИБИ. Статья портала Идеалиста рассказывает об этом.

- Первый случай, когда можно потребовать снижения суммы налога ИБИ – это когда вы нашли ошибку в отношении данных или характеристик объекта (использование или назначение, возраст дома, категория). Ошибки относительно метража объекта также будут исправлены, но только в том случае, если они являются следствием неправильного применения правовой нормы (когда был неверно посчитан метраж общих или не жилых зон объекта: балконов, террас, подъездов).

- Второй случай – это существенные арифметические ошибки, связанные с применением некорректной информации для расчета налога (за исключением вышеупомянутых ошибок).

На мой взгляд, начинать процесс опротестования по указанным причинам – трата времени. Для начала надо выискивать такие ошибки. Для этого нужно будет перелопатить кучу информации, чтобы понять правильно высчитывался налог или нет. ИБИ на среднюю квартиру составляет 200-250 евро. Это не те суммы, которые хочется сократить. Для загородных домов в элитных районах другие цифры: 2000 и 5000 евро. Здесь еще можно потратиться и нанять человека, который займется «розыском» ошибок в расчете ИБИ. Хотя не факт, что будет результат.

2. IRNR (impuesto sobre renta de no residentes).

Об этом налоге я писала здесь (пункт номер 3). Если вы нерезидент, то вдогонку к ИБИ государство Испании «любезно просит» вас оплатить еще один налог. Называется он — налог на прибыль нерезидента. Заметьте, Налоговую не интересует, была у вас эта самая прибыль или нет. Предполагается, что нерезидент не живет в стране, а значит, квартиру купил для получения прибыли. С этим налогом все просто. Платить нужно, но мало кто это делает. Часть не платит по незнанию, часть — по лени.

Как вы понимаете, можете не платить. В большинстве случаев, никто ничего не скажет при продаже. Оплату этого налога не проверяет ни нотариус, ни регистрация при проведении сделок. Однако, может не повезти, и Налоговая пристанет. Сумма к оплате (ежегодно) зависят от того, сдавали вы жилье в аренду или нет. Если нет, то суммы небольшие и зависят от кадастровой стоимости. Если сдавали, т.е. получали доход, то с него и заплатите целых 24%. В данном случае сумму налога можно «скорректировать» (до нужной). Заметьте, заплатит нерезидент с дохода, не с прибыли. Так что налог это можно смело назвать налогом с дохода (а не с прибыли) нерезидента.

4. Налоги при аренде своей недвижимости.

При разговоре о любом налоге Испании следует всегда делать уточнение о ком идет речь — о резиденте или нерезиденте. Резиденты имеют очень хорошие условия для оплаты налога:

- Налог платится не от общего дохода с аренды, а от 40% прибыли!

- Правило пункта 1 действует, если арендаторы, т.е. жильцы в арендуемой квартире, проживают постоянно, т.е. аренда квартиры не туристическая.

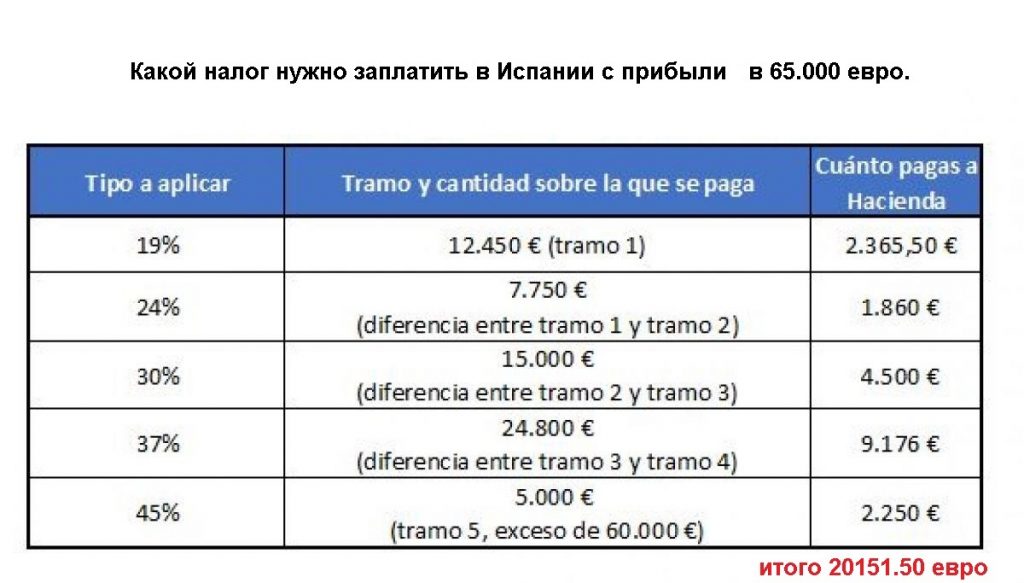

- Вычисление налога. Чтобы было более понятно, как считать, вот пример:

С 65.000 евро прибыли следует заплатить 20.151,50 евро! Это резиденту.

Нерезидент платит 24%, что от 65.000=15.600 евро. На первый взгляд, кажется, что нерезидент в плюсе, но это только на первый взгляд. Основная разница в вычитании расходов. Резидент вычел, скажем, 20.000 расходов, а не резидент этого сделать не может. Получается, что нерезидент платит с 65.000 евро вместо того, чтобы платить, например, с 45.000 (24%=10.800 евро). При этом резидент платит с 65.000 вместо того, чтобы платить с 85.000 евро.

Если резидент сделал в квартире ремонт, то он сможет все это вычесть. Например: Куплена квартира. Потрачено на ремонт 10.000 евро. Прибыль от аренды за год после вычета всех расходов, кроме ремонтных, составила 3.000 евро. Расходы на ремонт (10.000) можно вычесть, но их сумма выше, чем прибыль (3.000). Допускается учесть в счет расходов только 3.000 из 10.000 евро. Сразу 10.000 евро не вычесть. Налоговая дает 4 года на то, чтобы вычесть все расходы. Если за 4 года не успел все вычесть, то увы, это право утрачивается. Что касается нерезидентов, то они вычесть затраты при аренде не могут, однако, все эти расходы мы учтем при продаже жилья. Это разрешено. Так что не все так страшно.

Важный момент: Если вы вовремя не заплатили налог с аренды и Налоговая об этом узнала, то она не позволит вам вычесть 60% от прибыли и заплатить только от 40%. Будете платить от 100%. Более того, вам будет выписан штраф, сумма которого может быть в 150 раз больше той, что вы не заплатили, говорится в этой статье.

Все это очень красиво и аппетитно выглядит, но нерезиденты могут на это «блюдо» только посмотреть и облизнуться. К ним данные условия не применяются. Я нашла сайт адвоката с Пальма де Майорка с очень важной информацией на тему. В одной из статей сайта рассказывается о том, как Европа борется с Испанией по данному вопросу.

Еще в далеком мае 2010 года Европейская комиссия по правам человека потребовала от Испании поменять закон, согласно которому нерезиденты не могли применять нормы о снижении или освобождении от налога на прибыль при дарении, наследовании, аренде или продаже своего недвижимого имущества. Реакции со стороны Испании не последовало. В феврале 2011 года Комиссия напомнила о своем требовании. Испания опять промолчала! И тогда Европейская Комиссия подала в Европейский суд на Испанию, после чего, в 2014 году, последняя получила хороший пинок под зад в виде судебного решения о немедленном приведении своих законов в соответствие с нормами о правах человека.

Тут, конечно, Испания спохватилась, и в 2014 году вынесла постановление о том, что с 2015 года нерезиденты могут пользоваться тем же правами на освобождение или уменьшение налогов, что и резиденты. Как вы понимаете, без мелкого шрифта не обошлось. Данное решение касалось нерезидентов Испании, но резидентов Евросоюза. Нерезиденты Испании и Евросоюза платили налоги по полной. Мотивация Испании была проста — в решении суда речь шла о нерезидентах, но не уточнялось, каких именно.

Разозлила Испания Европейский суд не на шутку: получила сразу три оплеухи в виде трех судебных решении в 2018 году, в которых суд ткнул Испанию носом в некоторые пункты в решении от 2014 года, где речь шла о применении норм к нерезидентам всех стран, а не только к не резидентам Евросоюза. Более того, Суд вынес обвинение против соответствующих ответственных лиц о строгом нарушении законодательства ЕС.

Знаете, что сделала Испания? Она начала спорить с Европейским судом. Споры идут до сих пор, а нерезиденты продолжают платить. В марте 2019 года Евро Комиссия инициировала процесс против Испании о нарушении требований Суда и дискриминации определенных групп лиц.

А знаете, что самое интересное? При оплате, скажем, налога ИБИ, Испания применяет ко всем нерезидентам правила резидентов. Как говорится, «моя страна, что хочу, то и делаю».

Краткое сравнение положения резидента и нерезидента при оплате налога на прибыль (статья):

- Нерезидент платит налог с дохода, а резидент — с прибыли,

- Нерезидент платит 24%, а резидент — 19%,

- При аренде нерезидент обязан подавать декларацию раз в три месяца, а резидент — раз в год,

- При аренде нерезидент платит налог со 100% дохода, а резидент — от 40% прибыли.

Адвокат, написавший статью, советует заполнять декларацию нерезидента 210 так, чтобы применялись к ней условия, как для резидента (указывать, что относитесь к стране Евросоюза). Он советует врать в декларации. Конечно, он предупреждает, что нужно быть готовым к тому, что Налоговая может проверить декларацию и начать «возникать». Адвокат предлагает идти в суд. Я бы могла вам тоже самое посоветовать, но все мы понимаем, что суды — дело сложное, долгое и дорогое. Иностранец не будет в это влезать. Поэтому мое предложение — вообще ничего ей не платить Налоговой. Вернее, платить по минимуму, не указывая, что сдаете в аренду. Суммы очень не большие. Моё предложение нелегально. Это всем понятно. Но пока других рычагов борьбы с испанской наглостью у нас нет. Легальные пути слишком сложны (выигрыш будет гарантирован только в Европейском суде, дорога к которому лежит через все инстанции испанских судов).

5. Налоги при наследстве.

К сожалению, здесь я не смогу дать вам точных данных. Основная проблема – законодательство, которое постоянно меняется. А также добавляются модификации по провинциям. Я перелопатила много статей, но нигде не указан год их написания. Понять, насколько информация свежая, невозможно. Приведу данные одной статьи (сайт существует с 2016 года, более-менее свежий).

Это данные по провинции Валенсия.

Налог на прибыль, полученную через наследство, платится в следующих случаях:

— Наследство, оцененное в менее чем 100.000 евро не облагается налогом. Если наследуемое имущество оценено в более чем 100.000 евро и наследнику больше 21 года, то с разницы между 100.000 и больше платится налог.

— Если наследуется жилое помещение, которое было постоянным местом жительства умершего, то 95% от стоимости этого жилья не облагается налогом. Облагаться будет только 5%. Однако умерший должен был прожить в помещении не менее 5 лет.

— остальные случаи для наследников – организаций, которые наследуют помещения.

Как сэкономить на налоге?

Есть случаи, где применяются «скидки» на налог:

— 75% скидка для наследников младше 21 года.

— 50% скидка для наследников старше 21 года, а также супругов.

— 75% скидка для наследников с инвалидностью более 65% или 33% в зависимости от типа инвалидности.

Как вы уже поняли, данные правила применимы к резидентам страны и Евросоюза. Остальные платят 24% от прибыли.

6. Налоги при дарении.

Аналогичная ситуация, что и с наследством. Законодательство меняется постоянно. Чтобы быть в теме, нужно с этим работать. Наследство и дарение – не моя сфера деятельности. Я с этим знакома косвенно. Здесь нотариус знает больше, но его нужно спрашивать конкретно — кто из какой страны и степень родства. Он пороется в законах и расскажет. По испанцам выдаст информацию сразу, а вот по нерезидентам сам будет изучать сначала.

Дарение, оцененное в менее, чем 100.000 евро, не облагается налогом, если имущество подарено:

* ребенку. Если имущество оценено в более чем 100.000 евро и одаряемому больше 21 года, то с разницы платится налог. При этом, общее имущество одаряемого до получения подарка не должно превышать сумму 600.000 евро.

* внуку-сироте. Если имущество оценено в более чем 100.000 евро и общее имущество одаряемого до получения подарка не превышает сумму 600.000 евро, то с разницы платится налог.

* бабушке или дедушке (при смерти их детей, т.е. подарок от внука) Если имущество оценено в более чем 100.000 евро и общее имущество одаряемого до получения подарка не превышает сумму 600.000 евро, то с разницы платится налог.

* недееспособному или ограниченно дееспособному или инвалиду (65-33%) Если имущество оценено в более чем 240.000 евро, то с разницы платится налог.

* недееспособному или ограниченно дееспособному или инвалиду (33%) ребенку или родителю имущество оценено в более чем 120.000 евро, то с разницы платится налог.

Как сэкономить на налоге?

В отличие от наследников, для одаряемых не предусмотрены скидки при оплате налога.

Процентные ставки по налогам я указывала выше.

Следует отметить важный момент. Он относится и к дарению, и к наследству. Все указанные суммы относятся к одному наследнику или одаряемому. Если подарок или наследство получили двое на сумму 150.000 евро, то налогом этот дар/наследство не облагаются, т.к. каждый получил менее 100.000 евро (по 75.000).

Многие покупатели меня спрашивают: Что выгоднее — подарить при жизни или передать через наследство купленную недвижимость? На этот вопрос не могу ответить не только я, но и эксперты в этой области. Они говорят, что все зависит от резиденции обеих сторон (резиденты ли они Испании, ЕС или другой страны), от оценки имущества и других факторов.

Аналогично наследованию, одаряемые не резиденты Евросоюза и Испании платят 24% от прибыли.

Вот такая получилась статья. Надеюсь, кому-то поможет.

Все статьи на тему покупки недвижимости в Испании вы можете увидеть здесь.

Со списком статьей на тему аренды недвижимости в Испании вы можете ознакомиться здесь.

Авторские права на статью принадлежат руководителю Агентства Недвижимости «ИСПАНИЯ ИНВЕСТ»и автору текста — Лепшиной Анне. Копирование статьи на другие сайты без согласования с автором категорически запрещено.

У меня есть пара вопросов.

Как с Вами связаться?

Татьяна, перейдите в раздел контакты. Там указаны разные средства связи. Выбирайте, какой вам удобнее)))

Анна, спасибо за статьи! Вы умничка!!!👍🤗

Спасибо за статьи.

P.S. Советую поправить грамматику, особенно написание частиц «не» с прилагательными, а то текст перестаёт выглядеть профессионально.

http://gramma.ru/RUS/?id=4.53

Спасибо. Поищу, где пропустила ошибку.